Der Lebensmitteleinzelhandel (LEH) ist immer wieder Gegenstand der öffentlichen Debatte, sei es wegen unfairen Handelspraktiken, ausbeuterischer Preis- und Einkaufspolitik, fortschrittlicherer Sortimente oder Inflation bei Lebensmitteln. Eine jüngst erschienene wettbewerbsökonomische Analyse „Marktbeherrschung im Lebensmitteleinzelhandel?“ von Prof. Dr. Lademann und Dr. Kleczka leistet einen wichtigen Beitrag zu dieser Diskussion. Die Autoren untersuchen empirisch den Wettbewerb im LEH. Grundlage bildet eine Online-Befragung von Unternehmen der in Deutschland ansässigen Ernährungsindustrie im vierten Quartal 2021, also vor der Zeitenwende. 84% der befragten 156 Unternehmen sind vorrangig in der Lebensmittelherstellung tätig. Die Autoren machen transparent, dass die Online-Befragung und die Publikation von der Lebensmittelbranche gesponsert wurden. „Eine Einflussnahme auf den Inhalt der Befragung, die Datenanalyse oder die Konzeption dieser Publikation“ habe jedoch zu keinem Zeitpunkt stattgefunden. Für alle, die sich für den Handel mit Lebensmitteln interessieren, gibt diese Analyse sehr wertvolle Einblicke. Was sind die Ergebnisse?

Wie sieht die Struktur des Lebensmitteleinzelhandels aus?

Im Lebensmitteleinzelhandel gibt es Filialsysteme (z.B. Aldi-Nord/Süd, Schwarz-Gruppe), die unter einheitlicher Führung stehen, und horizontale Kooperationen bzw. Genossenschaften, „die sich heute zu konzernähnlichen (Edeka) oder straff geführten Konzernen (Rewe) entwickelt“ haben. Die Trennung zwischen Produktion und Vertrieb ist trotz der forcierten Handels- bzw. Eigenmarkenexpansion des LEH immer noch prägend. Die Massenproduktion der Hersteller setzt dabei den Massenvertrieb des LEH voraus, und umgekehrt. Die Geschäftsbeziehungen zwischen LEH und Lieferanten sind institutionalisiert. Sie haben „i.d.R. eine Fortführung der auf Jahresbasis abgeschlossenen Lieferverträge zur Folge“. Charakteristisch für die Ernährungswirtschaft sind grundsätzlich „von beiden Marktseiten initiierte unterjährige Nachverhandlungen“. Die Hersteller geben dem LEH unverbindliche Verbraucherpreisempfehlungen und markieren „damit faktisch eine gewisse Preisobergrenze“. Wettbewerbsökonomisch kommt der Handelsmarkenpolitik des LEH eine große Bedeutung zu. Denn die Handelsmarken verknappen die Regalfläche der Markenhersteller und sie können deren Innovationsgewinne reduzieren, wenn sie an Marktanteilen verlieren.

Starke Zunahme der Marktkonzentration im Lebensmitteleinzelhandel

Die Marktkonzentration im LEH hat in den vergangenen zwei Jahrzehnten stark zugenommen. Die Autoren zeigen auf, dass Edeka und Rewe in erheblichem Umfang durch Übernahmen gewachsen sind. „Sie stehen für nahezu 100% aller Unternehmensübernahmen seit 2005“. Der Herfindahl-Hirschman-Index (HHI), ein Indikator für Marktkonzentration, „verzeichnet nach dem Jahr 2002, insbesondere ab 2004/05 einen starken Anstieg“. Was ist seit diesen Jahren passiert? 2002 übernahm Edeka den Marktkaufbetreiber AVA sowie 2005 die Spar AG und den Netto Marken-Discount. Seitdem ist Edeka der größte deutsche Lebensmittelhändler. Rewe kann im Jahr 2008 mit der Übernahme der Extra-Gruppe von Metro seine Machtposition ausbauen und Edeka mit der Übernahme der Plus-Märkte von Tengelmann (siehe „Eine kurze Geschichte des Lebensmittelhandels“). Rund 85 % des Lebensmittelumsatzes entfallen heute im engen Sinne (ohne Drogeriemärkte) auf Edeka, Rewe, Schwarz (Lidl, Kaufland) und Aldi. Den fünften Platz nimmt die Bartels & Langness-Gruppe mit einem Marktanteil von nur ca. 2% ein. „Der LEH wird daher spätestens seit 2010 von einem Vierer-Oligopol dominiert, von dem der Restwettbewerb zunehmend marginalisiert wird“.

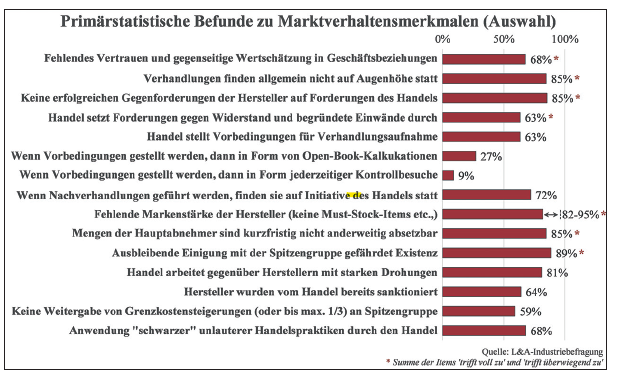

Sehr hohe Abhängigkeiten und geringe Verhandlungsspielräume

Die umfassende und tiefgehende Befragung der Lebensmittelhersteller gibt interessante Aufschlüsse zum Abhängigkeitsverhältnis gegenüber den vier führenden Handelsgruppen.

- Mehr als die Hälfte der befragten Hersteller erwirtschaftet zwei Drittel ihres Umsatzes (fast 65%, 2012: 49%) mit ihren drei größten Abnehmern. Auf den größten Abnehmer entfallen allein durchschnittlich 31%, auf den zweitgrößten 21% auf den drittgrößten 13%.

- 80 % der befragten Hersteller geben an, dass der Umsatzanteil der drei größten Abnehmer in den letzten fünf Jahren gestiegen ist.

- Bei einer Kapazitätsauslastung von ca. 77% erreichen die befragten Hersteller im Durchschnitt die Gewinnschwelle in ihrem Hauptsegment (Break-Even-Punkt). Im Jahr 2020/21 lag sie bei ca. 85%, bei der Hälfte sogar bei mindestens 90%.

Die Autoren übertragen die Umsatzanteile (vereinfachend) auf die Kapazitätsauslastung. Demnach „legen die Befunde nahe, dass der durchschnittliche Hersteller selbst einen Wegfall des drittgrößten Abnehmers kurzfristig nicht kompensieren könnte“. Nahezu 90% der befragten Hersteller sehen ihre wirtschaftliche Existenz bedroht, wenn es zu keiner Einigung mit der Spitzengruppe kommen würde.

Die Zunahme der Marktkonzentration ging auch „mit einer aggressiveren Verhandlungsführung, höheren Konditionenforderungen und geringeren Gegenleistungen seitens des Handels einher“ (siehe auch Knebelverträge im Lebensmitteleinzelhandel“ und Gesamtliste der Rabatt- und Konditionenforderungen). Der LEH ist auch führend, wenn es um die Forderung von Vorbedingungen geht. Dazu gehören u.a. Mindestzahlungsziele, die Einschaltung von Einkaufskooperationen bzw. –kontoren, die erstattungsfähige Rückgabe unverkaufter Produkte sowie ein Verzicht auf die Belieferung von Harddiscountern (etwa Aldi, Lidl). Die Abhängigkeit ist also sehr hoch.

Etwa 70% der befragten Hersteller erwarten eine Abhängigkeit von einer Listung bereits bei einem Umsatzanteil von 20%, „etwa jeder vierte Befragte sieht die Gefahr einer Abhängigkeit bereits bei einem Umsatzanteil von 10% oder weniger“. Das heißt: der Umsatzanteil des drittgrößten Abnehmers (im Durchschnitt 13 %) ist höher als jener Umsatzanteil, der bereits eine Gefahr der Abhängigkeit bedeutet. Auf den nationalen Markt bezogen hat eine Untersuchung der britischen Wettbewerbskommission aus dem Jahr 2000 ergeben, dass Einzelhändler mit einem Marktanteil von 8% in der Lage wären, eine erhebliche Nachfragemacht auszuüben.

Können Lieferanten Kostensteigerungen durchsetzen?

Eine entscheidende Frage ist, ob die Lebensmittelhersteller angesichts steigender Produktionskosten Preiserhöhungen gegenüber dem LEH durchsetzen können. Dies ist nicht nur für die Hersteller wichtig, sondern im besonderen Maße auch für Landwirt*innen und Arbeiter*innen als schwächste Glieder in der Wertschöpfungskette. Über 70% der befragten Hersteller geben an, dass sie selten bis nie Preiserhöhun-gen durchsetzen können. Wenn es um höhere Grenzkosten geht (etwa in Form höherer Energie- oder Rohstoffkosten) können fast 60% nur rund 12% ihrer Kostenerhöhung an den LEH weitergeben. Bei steigenden Fertigungslöhnen oder Fix- bzw. Gemeinkosten ist es noch schwieriger: Nur ca. 28% der befragten Hersteller können hier Preiserhöhungen von mindestens einem Drittel der Kostensteigerungen durchsetzen. Bei der Befragung wurde nicht zwischen KMUs und größeren Unternehmen unterschieden. An anderer Stelle wird jedoch darauf verwiesen, dass „die Befunde nicht den Schluss einer durchgängig besseren Verhandlungsposition der größeren Unternehmen“ zulassen.

Anekdotisch wird mir dies für den Befragungszeitraum indirekt bestätigt. Demnach konnten größere Lebensmittelhersteller erst nach der Zeitenwende vorherig nicht mögliche Preiserhöhungen nachholen. Bei KMUs sei dies hingegen nicht der Fall gewesen. Der LEH verweist in diesem Kontext häufig auf die durchschnittlich niedrigere Umsatzrendite im Vergleich zur Ernährungsindustrie. Die Autoren halten die Umsatzrendite jedoch für einen Vergleich für „vollkommen ungeeignet“, weil die Kapitalstruktur des LEH v.a. durch Lieferantenkredite und nur im geringen Umfang durch Fremdkapital geprägt sei. Die sinkende Herstellerrentabilität falle zeitlich mit der Zunahme der Marktkonzentration zusammen. Dem LEH würden sich Verhandlungsspielräume durch „tendenziell höhere Eigenkapitalrenditen“ eröffnen (für eine gesicherte Bewertung wäre eine Publizitätspflicht im LEH für Jahresabschlüsse notwendig). Gleichwohl profitieren aktuell nicht nur der LEH sondern auch größere Unternehmen von steigenden Verbraucher-preisen.

Vom Hüter zum Treiber der Inflation bei Lebensmitteln

In den vergangenen Jahren sind den Autoren zufolge die Lebensmittelpreise in nahezu sämtlichen westeuropäischen Märkten gestiegen. In Deutschland ist dies zwischen Januar 2005 und September 2022 mit einem Preisanstieg von 69% jedoch stärker der Fall als in Frankreich (41%), Italien und Niederlanden (47%) sowie Spanien (54%), Belgien (58%), Dänemark (59%) und Österreich (60%). Dies war vorher anders. Im Zeitraum 1996-2011 war der Preisanstieg bei Lebensmitteln in Deutschland schwächer als in vergleichbaren westeuropäischen Ländern. Die Autoren überprüfen die Hypothese, dass erhöhte Preissetzungsspielräume gegenüber den Verbraucher*innen und dem verbleibenden Randwettbewerb Ausdruck eines Marktmachtzuwachses sein können. Zunächst sei auffällig, dass sich der Anstieg der Einzelhandelspreise innerhalb der Periode 2001-2004 beschleunigt hat. Die Analyse bestätigt eine hohe Korrelation – bei Korrelationskoeffizienten von 0,962 und 0,972 von 1,0 – unabhängig davon, ob der HHI oder der kumulierte Marktanteil von Edeka, Rewe, Schwarz und Aldi betrachtet wird. Das heißt: „Je größer die Konzentration im LEH, desto höher die Einzelhandelspreise für Nahrungsmittel usw. in Deutschland im betrachteten Zeitraum 1991-2021“.

Den Befunden der Autoren zufolge ist etwa ein Drittel der Inflation bei Nahrungs- und Genussmitteln auf die zunehmende Marktkonzentration zurückzuführen. Die Preiserhöhungen des LEH hätten offensicht-lich zu höheren Gewinnen geführt. Der LEH wird seinem Anspruch nicht (mehr) gerecht, den Preisauftrieb zu bremsen und somit die Versorgung der Bürger*innen zu angemessenen Preisen sicherzustellen. „Die Konzentration im LEH hat offenbar den Bereich effizienzsteigernder Strukturveränderungen hinter sich gelassen und entpuppt sich bereits seit einigen Jahren als einer der Inflationstreiber. Der LEH kann sich in seiner heutigen Struktur nicht mehr als Hüter der Inflation inszenieren, sondern ist eine ihrer Ursachen“.

Politische Handlungsoption: Agrarorganisationen- und Lieferkettengesetz

Das Agrarorganisationen- und Lieferkettengesetz (AgrarOLkG) soll einen Schutz vor unfairen Handelspraktiken schaffen, der über das bestehende Wettbewerbsrecht hinausgeht. Mit ihm ist „ein eigenständiges Missbrauchsrecht für die Landwirtschaft“ etabliert worden. Das AgrarOLkG untersagt seit dem 9. Juni 2021 (Neuverträge) bzw. seit dem 9. Juni 2022 (Altverträge) bestimmte unfaire Handelspraktiken. Unterschieden wird zwischen „schwarzen“ Handelspraktiken, die per se verboten sind, und „grauen“ Handelspraktiken, die nur verboten sind, wenn sie nicht zuvor „klar und eindeutig“ zwischen den Parteien vereinbart worden sind. Die Verabschiedung des Gesetzes gilt als ein richtungsweisender Schritt. Gleichwohl zweifelt die Mehrheit der Lebensmittelhersteller aktuell an einer effektiven Überwachung und Umsetzung des Gesetzes. Rund ein Drittel erwartet allenfalls geringe praktische Auswirkungen, ein verstärktes Drängen auf „graue Handelspraktiken“ oder eine Umgehung über andere Ausweichhandlungen. Hier unterscheiden sich KMUs und größere Unternehmen nicht in der Einschätzung. Ungefähr die Hälfte aller Hersteller will „keine kommerzielle Vergeltung oder andere negative Einflüsse auf die Geschäftsbeziehung riskieren“.

Im Hinblick auf die Häufigkeit von unfairen Handelspraktiken, hat die Befragung ergeben, dass Lieferanten von Frischeprodukten – Obst, Gemüse, Fleisch, Fisch, Milch(produkte), Wurstwaren – insbesondere bei schwarzen Handelspraktiken „signifikant häufiger betroffen sind als andere Lieferanten“. Begründet wird dies mit oftmals homogeneren Produkten, begrenzter Lagerfähigkeit, höheren Lagerkosten aufgrund von Kühl- oder Tiefkühlbedürftigkeit sowie oftmals kürzeren Lieferfristen („auf Abruf“, „nach Bedarf“). Eine Analyse des Einkaufs von Lebensmitteln und Agrarerzeugnissen unterhalb der Produktionskosten erfolgt leider nicht, obwohl dies aufgrund der bestehenden Vermarktungszwänge gerade für Frischeprodukte wünschenswert gewesen wäre. Die Empfehlung der Autoren ist, bei Frischeprodukte auf die Jahresumsätze zu verzichten oder jedenfalls die bestehende Ausnahmeregelung über den 1. Mai 2025 fortzusetzen.

„Erste Praxiserfahrungen seit Inkrafttreten des AgrarOLkG legen außerdem nahe, dass die Einführung einer Generalklausel und/oder die Erweiterung des Katalogs unlauterer Handelspraktiken erwogen werden sollte“. Auch sei die Prämisse der UTP-Richtlinie und des AgrarOLkG, dass größere Hersteller mit einem inländischen Jahresumsatz von mehr als 350 Millionen Euro weniger anfällig für unfaire Handelspraktiken seien, nicht haltbar. Im Rahmen der Evaluierung könnte überprüft werden, wie der Anwendungsbereich ausgeweitet und die Grundintention des AgrarOLkG – nämlich die Verhandlungsposition der Landwirt*innen zu verbessern, gestärkt werden können. Zuletzt wurde kritisiert, dass die Reichweite der Verbote durch Fallberichte der Bundesanstalt für Ernährung und Landwirtschaft (BLE) eingeschränkt wird. Die anstehende Evaluierung im Jahr 2023 bietet die Chance, Regulierungsdefizite zu beheben.